|

15/08/2023 Lượt xem: 406

Việt Nam hiện nay là một trong những quốc gia có tỷ lệ giá nhà so với thu nhập thuộc nhóm cao trên thế giới. Vấn đề giá nhà tăng nhanh ở các thành phố lớn cũng khiến nhiều chính phủ và chính quyền địa phương đau đầu vì nó gia tăng sự bất bình đẳng, hạn chế khả năng tiếp cận nhà ở của những người có thu nhập vừa và thấp. Thuế là một công cụ phổ biến để kiểm soát và điều tiết giá nhà. Tuy vậy, nếu chỉ dựa vào chính sách thuế thì cũng không thể giải quyết được vấn đề. Giá nhà tăng đã làm gia tăng sự bất bình đẳng, hạn chế khả năng tiếp cận nhà ở của những người có thu nhập vừa và thấp. Ảnh: LÊ VŨ Thuế nhà ở Nhà ở là một dạng tài sản và vì vậy nó là đối tượng chịu thuế khi tạo ra thu nhập, cũng như do thuộc tính cố hữu của nó. Ở một số quốc gia trên thế giới, nhà ở nếu giá trị lớn đến một mức nào đó còn phải chịu thêm thuế, ví dụ ở Pháp có một loại thuế là L‘Impôt sur la Fortune Immobilière (IFI) khi tổng giá trị bất động sản ròng có giá trị từ 800.000 euro trở lên với khung thuế suất thấp nhất là 0,5% và cao nhất là 1,5%. Thu nhập tạo ra từ nhà ở phải chịu thuế đến từ hai nguồn: doanh thu cho thuê (income) và phần lời chênh lệch giá mua bán (capital gain). Một cá nhân có thể đưa thu nhập từ nhà ở vào cùng với các nguồn thu nhập cá nhân khác của mình hoặc tạo ra một pháp nhân để gắn với tài sản, tùy phương án nào là phù hợp nhất. Thuộc tính cố hữu của nhà ở là gắn liền với đất nên bất kỳ người sở hữu nhà nào cũng phải chịu loại thuế này. Ngoài ra khi mua bán trao đổi, để chuyển giao và xác nhận quyền sở hữu thì nhà ở cũng phải chịu thuế đăng ký như các loại tài sản khác. Như vậy, một chính phủ có thể thực hiện chính sách thuế nhà ở qua thuế thu nhập, thuế gắn liền với đất, thuế đăng ký, thuế chênh lệch vốn, và thuế giá trị ròng. Cơ chế pass-through khiến chính sách thuế kém hiệu quả Để kiểm soát giá nhà và ngăn chặn đầu cơ, các chính phủ thường dùng chính sách thuế để điều tiết. Tuy nhiên, nếu thuế suất vẫn ở trong mức sẵn lòng chi trả của người mua hay người thuê thì cơ chế chuyển chi phí (pass-through) vẫn còn sử dụng được: người mua chuyển cho người thuê hoặc người mua sau. Về mặt lý thuyết, nếu kỳ vọng giá nhà tăng mỗi năm bằng hoặc cao hơn mức tăng của chỉ số giá (CPI) thì nhu cầu đầu cơ luôn tồn tại và kéo dài. Việc chuyển chi phí có thể thực hiện với các loại thuế như thuế đăng ký, thuế gắn liền với đất. Tuy nhiên, nếu mức thuế suất chênh lệch vốn đủ cao để phần lợi nhuận ròng không còn hấp dẫn thì có thể ngăn chặn đầu cơ. Chẳng hạn một nhà đầu tư mua bán nhà và có được lợi nhuận từ chênh lệch giá là 50%. Nếu thuế suất đánh trên khoản lợi nhuận này là 70% thì tỷ suất lợi nhuần ròng của nhà đầu tư chỉ còn 15%. Khi đó, so với các loại hình đầu tư khác thì việc đầu cơ nhà sẽ không còn hấp dẫn nữa. Giá nhà tăng nhanh chỉ tập trung ở các thành phố lớn, nơi tạo ra nhiều việc làm và là các trung tâm kinh tế-chính trị. Nhưng quỹ đất ở các thành phố này có giới hạn và ngày càng ít đi. Giá đất tăng, chi phí nguyên vật liệu tăng, giá lao động tăng khiến cho chi phí biến đổi của việc thực hiện nhà ở bình dân không còn hấp dẫn. Điều này khiến cho các chủ đầu tư vì biên lợi nhuận sẽ ưu tiên thực hiện các dự án nhà cao cấp và các dự án nhà bình dân dần dần không còn nữa. Kết hợp thuế với các chính sách khác Gần đây, TPHCM tính đến hai phương án nhằm hạn chế tình trạng đầu cơ bất động sản, trong đó phương án tăng các mức thu liên quan đến nhà đất thứ hai được ưu tiên hơn. Tuy vậy, chính sách này nhiều khả năng sẽ không hiệu quả với cơ chế pass-through khi chính sách thuế mua bán lại chưa đủ mạnh. Việt Nam đang có kế hoạch xây dựng Luật Thuế bất động sản, nhưng vẫn chú trọng vào thuộc tính sở hữu tài sản, mà điều này thật ra cũng gắn liền với đất. Mục đích đánh thuế nhà ở nhiều nước là tạo nguồn thu cho ngân sách địa phương, để bảo trì và đầu tư các tiện ích công cộng hay hạ tầng của địa phương. Nếu địa phương có nguồn thu khác đảm bảo thì thuế nhà ở sẽ không áp dụng với những hộ gia đình dưới một ngưỡng thu nhập nào đó. Còn thuế tài sản ròng chỉ áp dụng khi nó có giá trị rất lớn so với thu nhập bình quân. Nếu muốn hạn chế đầu cơ nhà ở tại các thành phố lớn và theo đuổi mục tiêu phát triển “nhà để ở là chính” thì cần kết hợp cả chính sách hạn chế và khuyến khích. Muốn vậy thì chi phí mua nhà cao cấp lần đầu phải tăng mạnh, rồi khoản phí thu được này sẽ dùng để hỗ trợ cho các dự án nhà ở bình dân. Cùng với đó, việc đánh thuế mua bán lại để hạn chế đầu cơ cần được thực hiện triệt để. Mức thuế suất cần được nghiên cứu để vừa hạn chế đầu cơ nhưng vẫn còn đủ để khuyến khích đầu tư. Chẳng hạn như ở một số nước, thuế chênh lệch vốn trong những năm đầu tiên là rất cao, có sự phân biệt về thuế chênh lệch vốn giữa căn nhà chính để ở và căn nhà dùng để đầu tư. Nếu chỉ dựa trên chính sách thuế thì rất khó hạn chế đầu cơ khi nguồn cung có nhiều hạn chế. Bài học quản lý thị trường nhà ở của Singapore là một trường hợp thành công và nhiều quốc gia khác muốn học hỏi. Theo đó, chính phủ không chỉ can thiệp thông qua thuế mà còn quản lý nguồn cung, có cơ chế tài chính hỗ trợ những người mua nhà lần đầu để ở, nổi tiếng với Ủy ban Nhà ở và Phát triển (HDB) và quỹ Tiết kiệm Trung ương (CPF). Như vậy, để ngăn chặn và giảm thiểu đầu cơ thị trường nhà ở thì phải kết hợp cả chính sách thuế và các chính sách khác đồng bộ như: giá nhà hợp lý cho người lao động có thu nhập trung bình khá thông qua các chính sách hỗ trợ, tăng nguồn cung, tăng tính minh bạch của thị trường, và có cơ chế linh động trong việc sử dụng quỹ tiết kiệm hưu trí dài hạn để trả khoản vay mua nhà như trường hợp quỹ CPF của Singapore. Đình Trí/KTSG

Dự kiến tên gọi và trung tâm hành chính của 34 tỉnh, thành mới sau sáp nhập ( 14/04/2025 )

_67fcbbcc73c40.png)

Tại Nghị quyết 60 của Hội nghị lần thứ 11 Ban chấp hành Trung ương khóa 13, Trung ương đồng ý số lượng đơn vị hành chính cấp tỉnh sau sáp nhập là 34 tỉnh, thành phố (28 tỉnh và 6 thành phố trực thuộc Trung ương)....

BỘ CHÍNH TRỊ YÊU CẦU NGHIÊN CỨU BỎ CẤP HUYỆN, SÁP NHẬP MỘT SỐ ĐƠN VỊ HÀNH CHÍNH CẤP TỈNH ( 19/02/2025 )

_67b5a9068eafb.png)

(Chinhphu.vn) - Kết luận số 126-KL/TW yêu cầu nghiên cứu định hướng tiếp tục sắp xếp bỏ cấp hành chính trung gian (cấp huyện); định hướng sáp nhập một số đơn vị hành chính cấp tỉnh;…...

Mong muốn được hưởng đầy đủ chính sách ( 15/10/2024 )

75 tuổi nhưng ông Trần Văn Hồng - nguyên Chủ tịch Hội Chiến sĩ cách mạng bị địch bắt tù đày huyện Cù Lao Dung (Sóc Trăng) vẫn chăm chỉ làm việc bằng tất cả trách nhiệm và sự nhiệt huyết. Ông muốn góp phần công sức của mình để có thêm nhiều anh em cựu tù chính trị được hưởng chế độ người có công theo quy định của Nhà nước....

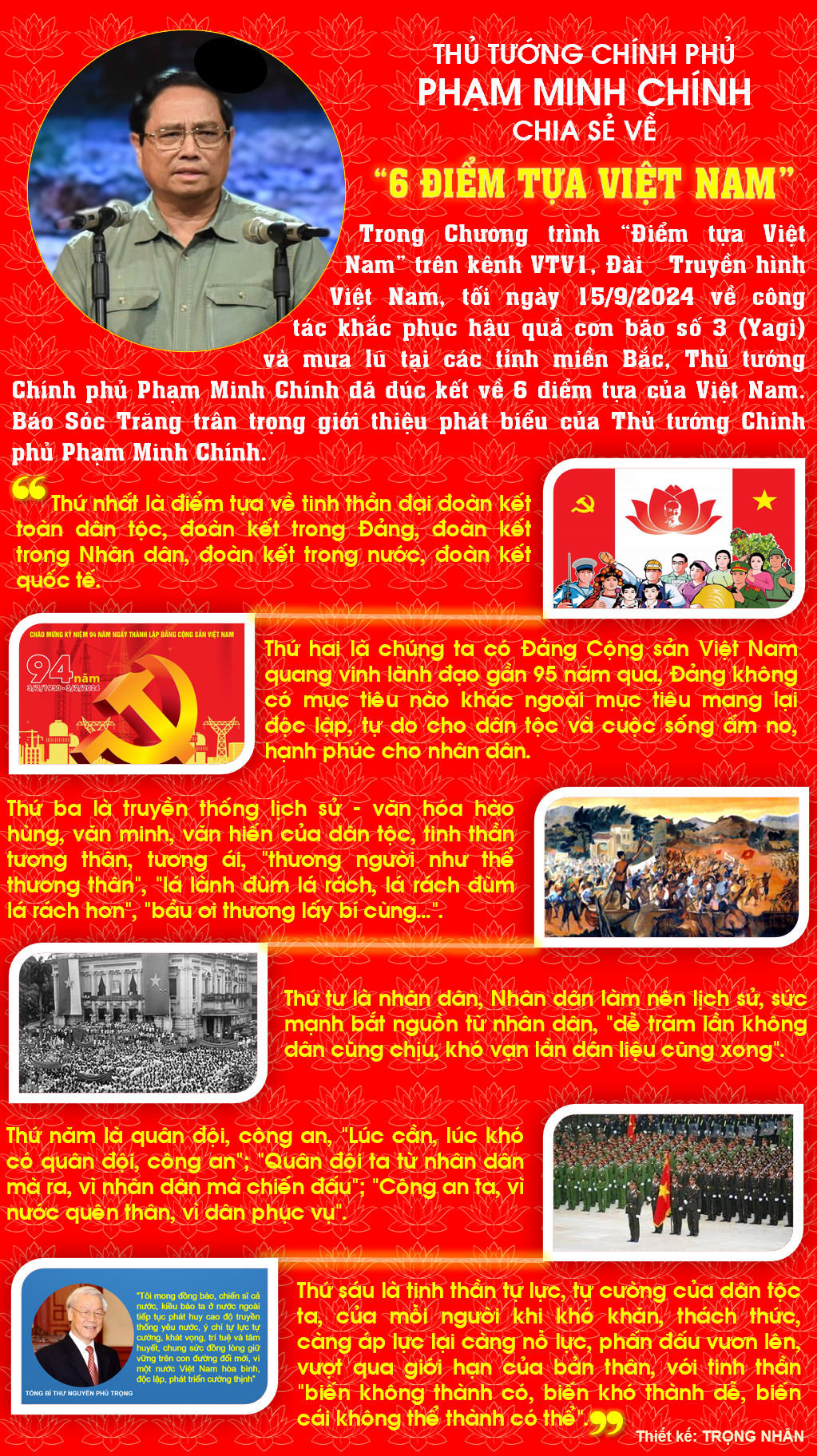

Thủ tướng Chính phủ Phạm Minh Chính chia sẻ: "6 điểm tựa Việt Nam" ( 19/09/2024 )

STO - Trong Chương trình “Điểm tựa Việt Nam” trên kênh VTV1, Đài Truyền hình Việt Nam, tối ngày 15/9/2024 về công tác khắc phục hậu quả cơn bão số 3 (Yagi) và mưa lũ tại các tỉnh miền Bắc, Thủ tướng Chính phủ Phạm Minh Chính đã đúc kết về 6 điểm tựa của Việt Nam. Báo Sóc Trăng trân trọng giới thiệu phát biểu của Thủ tướng Chính phủ Phạm Minh Chính...

✭ BÀI VIẾT LIÊN QUAN |

Truy cập hôm nay : 10

Truy cập trong 7 ngày :43

Tổng lượt truy cập : 21,527

|